Рассмотрим в этой статье ключевые моменты: кто должен платить налог на прибыль, а кто нет, что при этом учитывается и что будет, если этот налог не заплатить.

Кто должен платить налог на прибыль организаций

Чтобы государство функционировало — обеспечивало правопорядок, бесплатную медицину, всеобщее образование — предприниматели и физические лица платят налоги. Они делятся на прямые — это то, что мы платим непосредственно со своих доходов, и косвенные — то, что включается в цены товаров, услуг. Налог на прибыль — один из самых важных прямых налогов.

Итак, кто же должен его платить.

— Юридические лица.

— Иностранные юридические лица, которые:

- работают через правительства;

- получают доход от источника в РФ (например, дивиденды).

— Иностранные организации, которые являются налоговыми резидентами в России.

— Иностранные организации, управляемые Российской Федерацией.

Налогом на прибыль облагаются все компании (российские и иностранные), ведущие деятельность на территории России.

Кто не платит налог на прибыль организаций

Многим кажется, что все-все компании облагаются обязательными взносами. Но это не так. Как и в любом правиле, здесь есть исключения. И вот они.

1. Компании со ставкой 0%.

К таким организациям относятся те, которые:

— оказывают социальные услуги, услуги в сферах здравоохранения и образования;

— реализуют сельскохозяйственную продукцию своего производства и переработки;

— являются городскими музеями, театрами, библиотеками;

— считаются участниками региональных инвестиционных проектов;

— являются аккредитованными IT-компаниями;

— имеют статус резидента особой экономической зоны или участника свободной экономической зоны.

2. Компании, которые просто не должны выплачивать взносы.

Вот этот самый список:

— компании, которые занимаются игорным бизнесом;

— организации, применяющие спецрежимы (УСН, ЕСХН);

— резиденты «Сколково»;

— предприятия, зарегистрированные на Курилах.

Что учитывается при расчете налога на прибыль

Очень важно правильно рассчитать взнос. Полбеды будет, если сумма окажется выше требуемой. В этом случае вы просто можете подать «уточненку». А вот если по невнимательности «занизите» налог, придется столкнуться с перерасчетом.

Чтобы всё сделать корректно, необходимо учесть следующие показатели.

Ставки

Стандартная ставка — это 20% от прибыли компании. 17% идет в региональный бюджет, а 3% — в федеральный (такое правило действует до 2030 года).

Но ставки могут понижаться. Например, у IT-компаний особые условия. Они отдают 3% в федеральный бюджет, а региональный «пропускают».

Вдобавок ко всему, есть и доходы, к которым применяются другие ставки:

— 15% для процентов по некоторым ценным бумагам;

— 0–13% для дивидендов российских и зарубежных компаний.

Налоговая база

Налоговая база — это прибыль. О том, как ее рассчитать, читайте дальше.

Виды доходов и расходов

Прибыль, в самом простом понимании, — разница между доходами и расходами. Для общего понимания приведем здесь, что является доходами и расходами компании.

Доходы делятся на три вида:

— от осуществления услуг, работ и продажи товаров;

— от осуществления имущественных прав;

— внереализационные доходы — не относящиеся к основному виду деятельности (например, доход от процентов по договору займа).

Расходы классифицируются на:

— предназначенные для производства и реализации (зарплаты и так далее);

— внереализационные (отрицательная разница в курсе, допустим).

Некоторые виды доходов не подлежат налогообложению — их полный список можно найти в 251 статье Налогового кодекса. К таким относятся, например, задатки и залоги, полученные для обеспечения обязательств, деньги и имущество, полученные в качестве уставного капитала от участников, средства и имущество, полученные с помощью кредитов и договоров займа, чистые активы общества — деньги или имущество, переданные участниками.

Важный момент! Кредит, который взяла компания, не считается доходом. Так же, как и суммы для его погашения не являются расходами.

Как считается прибыль компании

Прибыль — это деньги, которые остаются у предприятия после оплаты всех расходов.

Чтобы ее рассчитать, используйте формулу.

Налоговая база = Доходы - Расходы - Убытки прошлых лет

При расчете налоговой базы учитывайте:

— ее период;

— сумму доходов от реализации;

— сумму расходов, которые были за отчетный период, и уменьшающие сумму доходов от реализации;

— прибыль от реализации и от внереализационных действий;

— сумму внереализационных доходов.

Важные моменты!

- Чтобы определить сумму прибыли облагаемой налогом, надо из базы вычесть сумму убытка, которая подлежит переносу.

- Если прибыль попадает под разные ставки, то и базы для нее нужны отдельные.

- Если расходы оказались больше доходов, то налог платить не надо.

Дальше налог на прибыль рассчитывается так:

Налог на прибыль = Ставка х Налоговая база

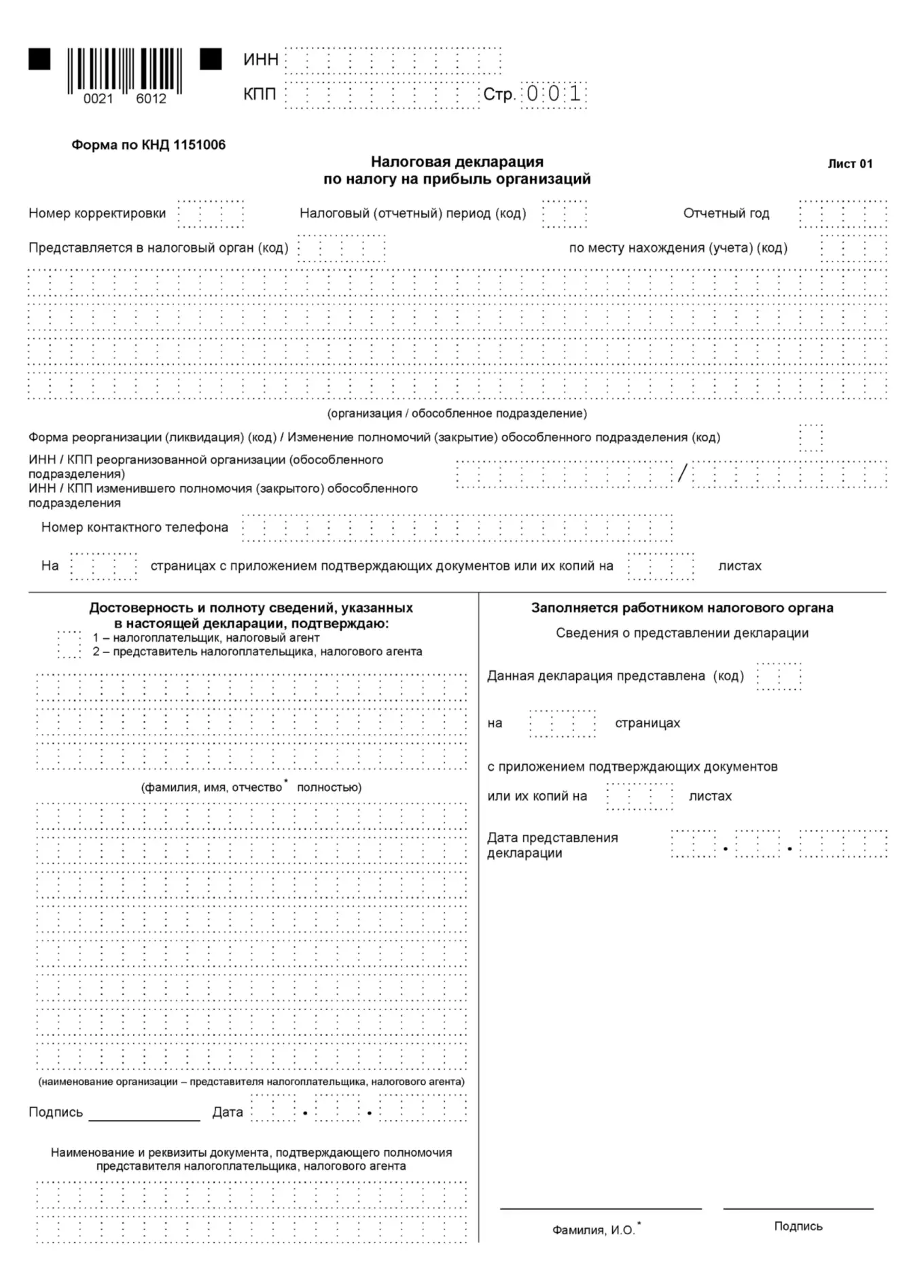

Декларация по налогу на прибыль: порядок заполнения и сроки

Казалось бы, что может быть сложного? Всё правильно заполнил, отправил и живи себе спокойно дальше. Но не тут-то было.

Иногда можно перепутать цифру в сумме прибыли, забыть, когда нужно отправить документ и так далее. Человеческий фактор никто не отменял.

Поэтому мы хотим еще раз напомнить, на чем вам нужно акцентировать внимание.

Как оформлять

- На титульном листе указываем общую информацию о компании.

- В первом разделе пишем сумму налога.

- На втором листе показываем расчет налога за нужный период. Тут же прописываем все доходы и все расходы.

Первая страница бланка декларации

Сроки подачи

Декларация подается каждый месяц или каждый квартал (в зависимости от того, как организация платит налоги).

В первом случае декларации сдают до 25 числа месяца, который следует за отчетным периодом.

Во втором — до 25 числа месяца, идущего за отчетным кварталом.

Даже если налог нулевой или компания не работала в отчетный период, декларацию всё равно нужно подавать.

Формат сдачи

- Бумажный формат (через представителя компании или по почте). Этот вариант подойдет новым организациям, где в штате меньше 100 человек, и тем, у кого среднесписочная численность сотрудников не переваливает за 100 человек в год.

- Электронный вид (через личный кабинет на сайте налоговой или сервис документооборота).

Если вместо электронной декларации сдать бумажную, можно схлопотать штраф — 200 рублей.

Штрафные санкции за неуплату

Завершаем статью, пожалуй, не самой позитивной информацией. Но кто предупрежден, тот вооружен. Поэтому держите список санкций, которые могут догнать нарушителей.

- Пропустили срок сдачи декларации? Тогда вам выпишут штраф (5% от суммы налога за каждый полный и неполный месяц просрочки). Размер минимального взыскания — 1 000 рублей. Максимальный — 30% от суммы налога.

- Должностное лицо без внимания тоже не останется. С него могут потребовать 300–500 руб. и выписать предупреждение.

- И самое неприятное — блокировка суммы долга на расчетном счету или арест имущества. При этом за каждый день опоздания будут начисляться пени.

Теперь подведем небольшой итог.

Чтобы спокойно вести бизнес и зарабатывать, нужно помнить о налоговых обязательствах. Тем более, что в течение последнего года ФНС очень активно контролирует предпринимателей.

Сохраните себе эту статью. Пусть она станет для вас палочкой-выручалочкой, если вдруг возникнут вопросы.