Что такое дробление бизнеса

Начнем с того, что «дробление бизнеса» — это термин, который не используется в нормативно-правовых актах и других официальных документах. Просто на практике сложилась такая ситуация: одна компания создает дополнительные юридические лица, чтобы «растасовать» между ними выручку и прибыль. И всё это ради одной цели — сэкономить на налогах.

Например, существует крупное предприятие, которое в год делает 500 млн рублей. При таком раскладе компания никак не может применить упрощенные системы налогообложения и «скостить» выплаты. Потому что подобное могут себе позволить только те организации, чей доход не превышает 251 млн рублей в год.

Таким образом, предприятие облагается налогом по полной и платит 20%. А вот если оно «раздробится» на «подпредприятия», прибыль каждого из которых будет менее 251 млн, то перейти на УСН труда не составит.

Исходя из этого можно выявить несколько признаков дробления компании:

— Взаимозависимость.

Когда лица, занимающие ключевые позиции, находятся в зависимости друг от друга. К примеру, речь может идти о муже и жене.

— Цель — сохранение спецрежима (упрощенной системы налогообложения).

— Одинаковая деятельность и идентичный штат.

— Одинаковые адреса, контакты и так далее.

Подобная схема является незаконной. Но существуют и исключения, при которых разделение бизнеса — вполне легальная история.

Когда дробление бизнеса будет законным

Хорошая новость заключается в том, что бизнес всё-таки можно разделить легально. Единственное, при этом стоит руководствоваться основными принципами.

1. У «дробления» бизнеса должна быть реальная деловая цель.

К обоснованным причинам разделения бизнеса можно отнести, например, территориальный вопрос. Допустим, компания ведет деятельность на территории России, а потом масштабируется и выходит на Европу. Логично, что в данном случае регистрация второго юридического лица необходима.

2. Компании, появившиеся в результате «дробления», должны работать самостоятельно.

Здесь имеется в виду то, что у организации должны быть свои сотрудники, ресурсы, поставщики, покупатели, договоры и так далее. Короче говоря, компания должна быть автономной.

Например, возьмем завод по производству скрипок. Владелец бизнеса решает открыть еще два юридических лица, чтобы производить гитары и рояли.

На бумаге получается три отдельных бизнеса. По факту — все музыкальные инструменты создаются на одном заводе, одними и теми же сотрудниками. Поэтому данный случай «дробления» бизнеса с очень высокой вероятность признают фиктивным.

3. Новая компания создается задолго до того, как «материнская» приблизилась к пороговым лимитам спецрежима.

4. Имущество предприятий передается по рыночным ценам, а займы возвращаются.

5. Одним товарным знаком компании-участники пользуются на основании возмездных лицензионных договоров.

6. Выпускаемая продукция компаний существенно отличается.

Разделение бизнеса должно быть обосновано с точки зрения оптимизации. Но если вы ставите во главу угла налоговый вопрос, то лучше эту идею «задвинуть». В противном случае, дробление будет чревато последствиями.

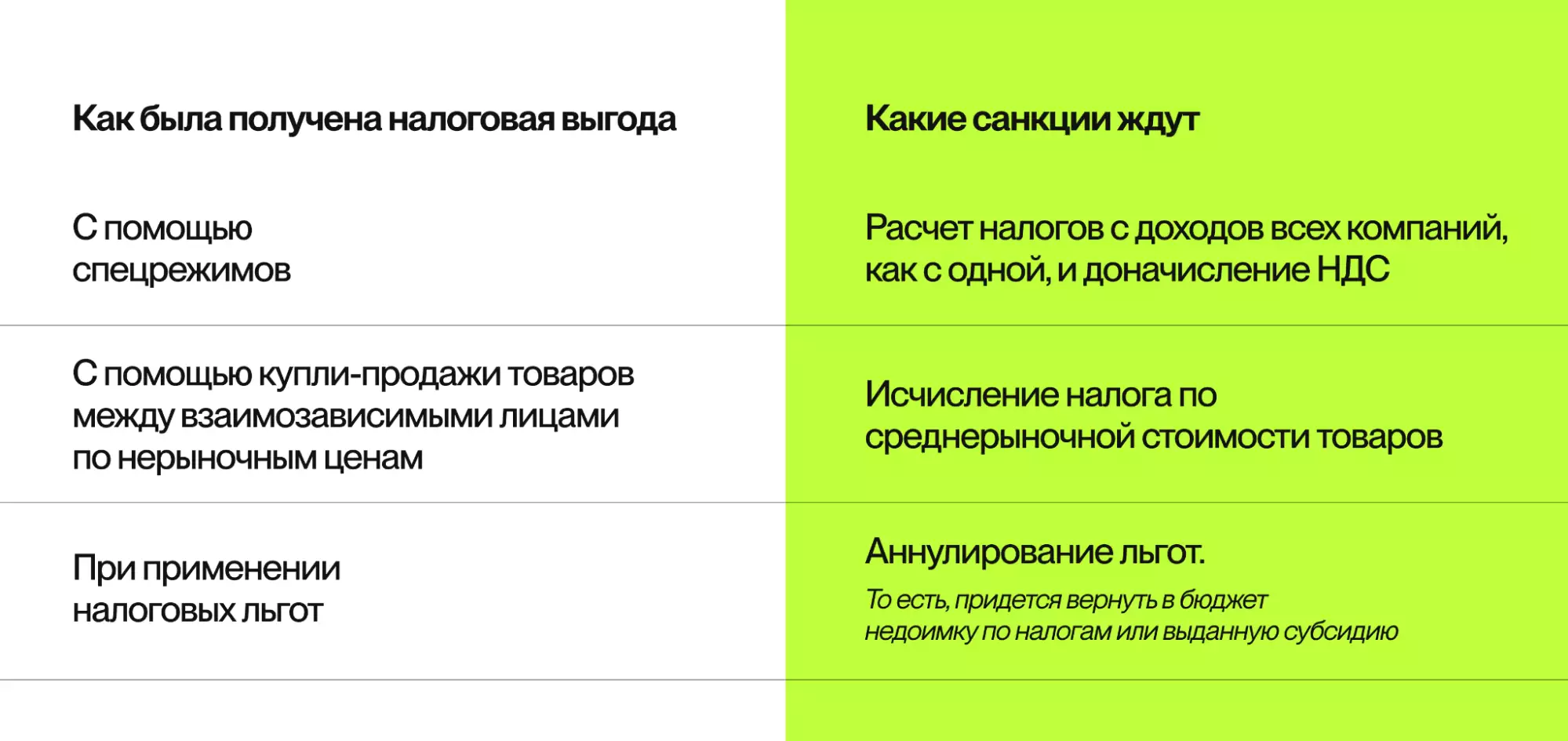

Чем грозит незаконное дробление бизнеса

Сейчас за предпринимателей-«дробителей» активно взялась ФНС. Особенно после громких дел, связанных с известными всем блогерами. Поэтому считаем важным рассказать, какие санкции могут быть при нарушении закона.

1. Доначисление налогов.

Происходит оно следующим образом: налоговые базы (прибыли) компаний-участников схемы объединяются. А налог на прибыль и НДС рассчитывается так, если бы компания изначально была целостной и на ОСН.

Вдобавок ко всему, можно еще и штраф схлопотать в размере 40% от всей суммы неуплаченных налогов.

2. Уголовная ответственность.

В соответствии со ст. 199 УК РФ, если налоговая выявит незаконное дробление бизнеса при доначисленной сумме налогов от 15 млн руб., — руководителю, фин.директору и бухгалтеру может грозить реальный срок до шести лет или штраф (100 000–500 000 рублей).

3. Субсидиарная ответственность.

Это когда недоимку взыскивают лиц, которые контролировали должника.

Признаки, по которым налоговая может заподозрить незаконное дробление бизнеса

На самом деле, задокументированного запрета на «дробление» бизнеса не существует. Поэтому, если налоговая что-то и заподозрит, то доказательства будет собирать самостоятельно.

У НС есть целых 17 «звоночков», на которые она смотрит, чтобы понять: легально был разделен бизнес или нет.

Держите список.

1. Дробление одного бизнеса происходит между несколькими лицами, применяющими специальные системы налогообложения (ЕНВД и УСН).

2. После разделения бизнеса налоги снизились, а рентабельность упала.

3. Лица, работающие в компании, являются выгодоприобретателями от использования схемы дробления бизнеса.

4. Все компании находятся под руководством одних и тех же лиц.

5. Новые юридические лица создаются внезапно — перед тем, как расширить производство и штат.

6. Несение расходов участниками схемы друг за друга.

7. Прямая или косвенная взаимозависимость участников схемы дробления бизнеса (например, родственные связи).

8. Не меняются должностные обязанности.

9. У подконтрольных лиц нет кадровых ресурсов.

10. Использование участниками схемы одних и тех же вывесок, контактов и так далее.

11. Единственный поставщик или покупатель компании-участника является другая такая компания из схемы.

12. Управление деятельностью участников схемы одними лицами.

13. У компаний-участников одни и те же службы (бухгалтерия, кадровое производство и так далее).

14. Интересы компаний представляются одними и теми же лицами.

15. Показатели деятельности (численность персонала, занимаемая площадь и размер получаемого дохода) близки к предельным значениям, ограничивающим право на применение специальной системы налогообложения.

16. Данные бухгалтерского учета указывают на снижение рентабельности производства и прибыли.

17. Распределение между участниками схемы поставщиков и покупателей, исходя из применяемой ими системы налогообложения.

Одного из всех 17 признаков, конечно, будет недостаточно, чтобы доказать вину. Но если «набрать» хотя бы парочку, то они уже будут являться устойчивыми доказательствами нарушения закона.

Подведем итог

Нелегальное «дробление» бизнеса — это разделение организации и создание новых юридических лиц с целью снижения налогов. Такая схема может вылиться в доначисления и штрафы (в лучшем случае, если можно так сказать), а может — в уголовное дело.

Поэтому считаем важным повторить еще раз. «Дробить» компанию можно только в одном случае: если вы действительно хотите оптимизировать работу.